Fin des taux d’intérêt négatifs : le retour à la normale

L’inflation que nous connaissons actuellement aura eu au moins un mérite : nous faire sortir des taux d’intérêt nuls et négatifs. C’était en effet une incohérence au point que les grands économistes du passé n’en avaient jamais parlé tellement cette possibilité leur semblait incongrue ! Un taux d’intérêt négatif signifie que vous payez pour que l’on garde votre argent, alors que la logique du prêt consiste à vous rémunérer du fait que vous vous privez temporairement d’utiliser une certaine somme d’argent.

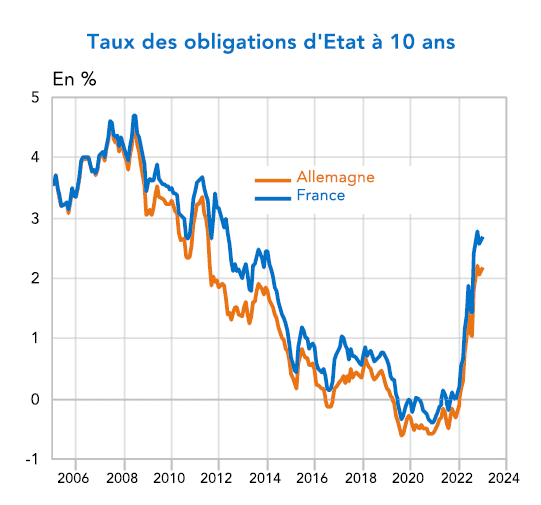

Mais c’est bien ce que nous avons vécu durant plusieurs années : le taux d’intérêt des obligations françaises à 10 ans (l’échéance de référence) s’est installé en territoire négatif de mi-2019 à mi-2021 (exception faite du printemps 2020), et pour les obligations à deux ans, cette situation a même perduré de 2014 à début 2022. Le même phénomène s’est vu pour plusieurs autres pays de la zone euro, notamment l’Allemagne. L’État empruntait alors sans rien débourser en intérêts, et même en étant un peu payé pour cela !

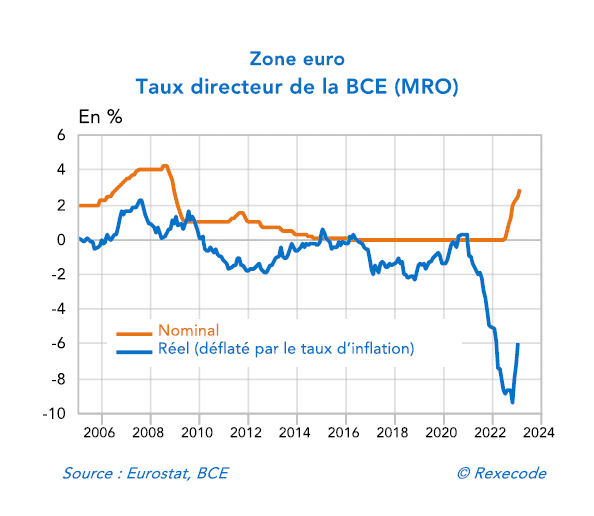

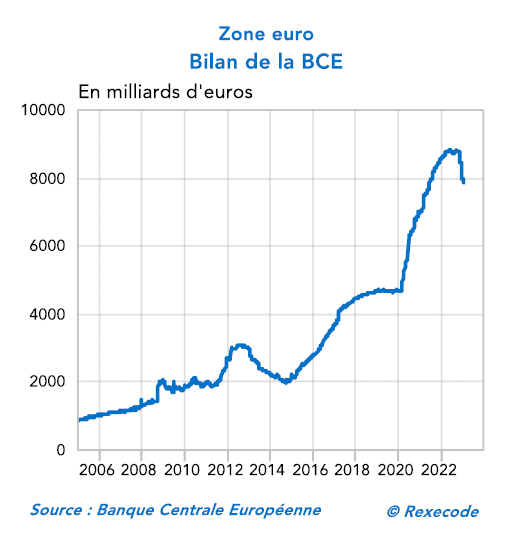

La cause de ce phénomène était la politique de la Banque centrale européenne (BCE) – suivant en cela son homologue américaine, la Fed – qui avait ramené son taux directeur à zéro ou presque suite à la crise des subprimes de façon à faciliter le refinancement du système bancaire, alors en difficulté, et à soutenir l’activité économique. La crise de la dette publique grecque qui a suivi, a incité la BCE à prolonger ses taux bas. Dans le même temps, les banques centrales achetaient des obligations d’État afin de faire baisser les taux d’intérêt sur toutes les échéances (2 ans, 5 ans, 10 ans…). Comment ? Tout simplement en créant de l’argent. Le bilan de la BCE est ainsi passé d’environ 1.000 milliards d’euros juste avant la crise de 2007-2008 à plus de 8.000 aujourd’hui. C’est ce qu’on appelle le « quantitative easing » (assouplissement quantitatif).

Cela a bien marché, il y a eu plus de monnaie, plus/trop de liquidités dans l’économie, et l’inflation est apparue. Les banques centrales relèvent désormais leurs taux directeurs et stoppent leurs rachats de dette afin d’enrayer cette inflation. Nous voici revenus en taux d’intérêt positifs. Cependant la situation n’est pas encore tout à fait normale car le taux d’intérêt réel (taux d’intérêt – taux d’inflation), celui qui compte vraiment, demeure négatif. Ce que rapportent les intérêts reste inférieur à la hausse des prix.

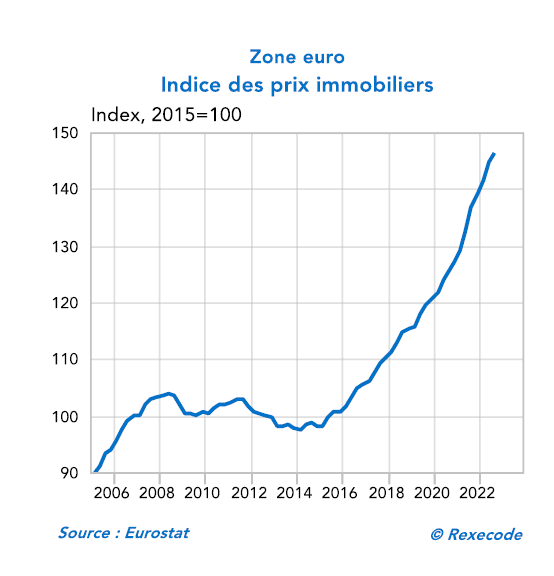

Quels effets ce retournement va-t-il avoir ? L’argent « gratuit » a favorisé l’augmentation du prix des actifs tangibles qui, eux, sont en quantité limitée et constituent de ce fait des refuges face à l’expansion monétaire (immobilier, actions, œuvres d’art, voitures de collection, matières premières, or…). Désormais certaines bulles risquent de se dégonfler et seuls les biens de qualité résisteront, il va falloir devenir sélectif. Désormais l’analyse économique précise, méticuleuse va revenir sur le devant de la scène, c’est aussi une bonne nouvelle.